Was ist Private Equity?

Der Begriff Private Equity (PE) wird immer wieder in einem Atemzug mit Milliarden Deals und riesigen Profiten genannt. Gleichzeitig stehen die sogenannten Private Equity Unternehmen stark in der Kritik. Der Ruf der „Heuschrecken“ eilt ihnen bereits seit einigen Jahren voraus. Doch was ist Private Equity eigentlich genau? Wie funktioniert es? Ist die Kritik berechtigt? Oder gibt es womöglich auch Formen des Beteiligungskapitals, die man als gewissenhafter Investor gut vertreten kann?

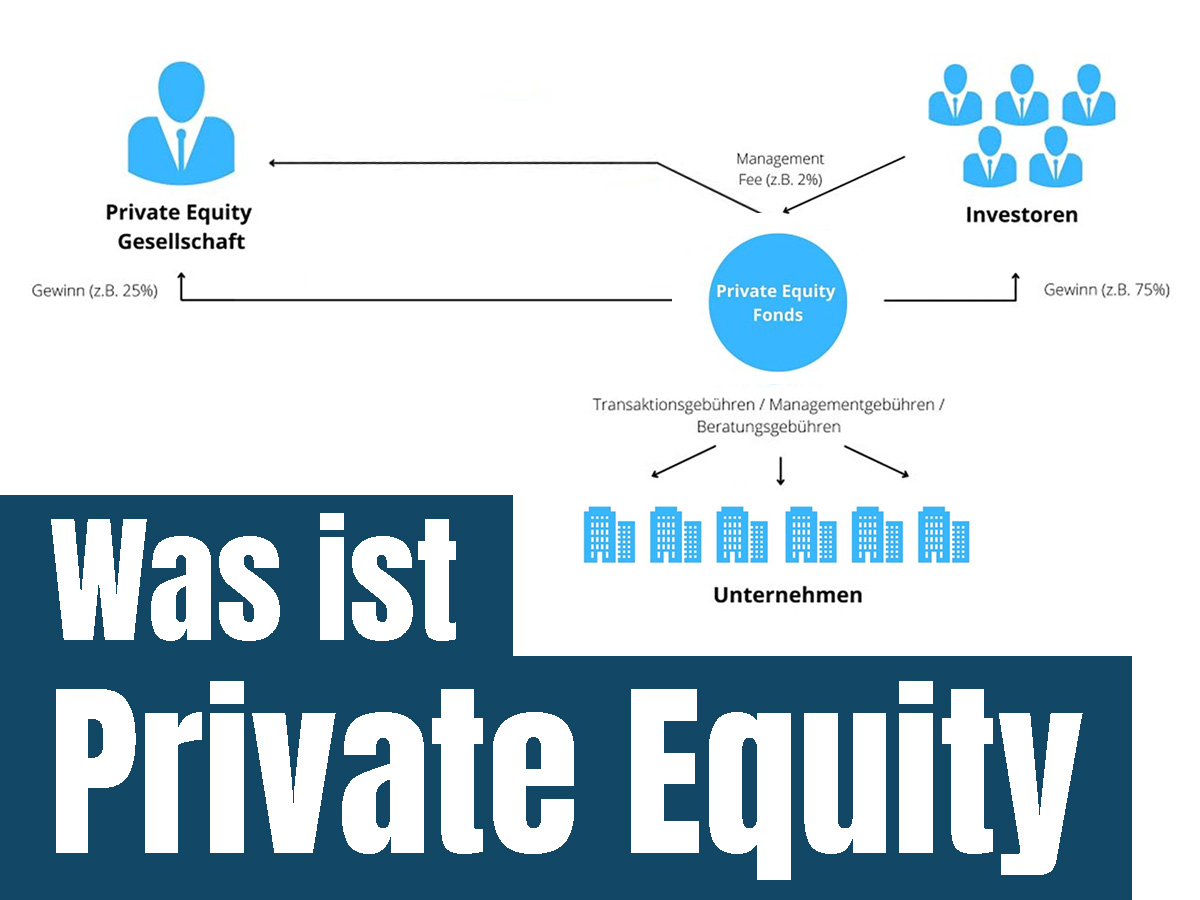

Private Equity ist eine Form des Beteiligungskapitals und zugleich eine beliebte Investitionsform. Beteiligungen finden dabei ausschließlich an nicht börsennotierten Unternehmen statt. Man spricht deshalb auch vom sogenannten außerbörslichen Eigenkapital oder privaten Beteiligungskapital. Geldgeber sind meist private oder institutionelle Anleger. In der Regel erfolgen die Investitionen durch professionelle Beteiligungsgesellschaften, die sich auf Private Equity spezialisiert haben und das nötige Know-how mitbringen – die sogenannten Private-Equity-Gesellschaften. Große Player am Markt sind z.B. Blackstone, KKR oder TPG Capital.

Wie funktioniert Private Equity?

1. Die Investoren

Je nach Art und Ziel des PE-Projektes findet sich eine Crowd an Investoren. In der Regel handelt es sich dabei um institutionelle Anleger oder sehr vermögende Privatpersonen. Da die Einstiegshürden relativ hoch sind und in der Regel in einem sechsstelligen Kapitalbereich starten. Dennoch können auch private "Kleininvestoren" mit geringeren Beiträgen in Private Equity investieren. Entweder über Crowdinvesting Projekte oder Retail-Fonds (Publikumsfonds).

2. PE-Fonds

Zunächst setzt eine Private-Equity-Gesellschaft mit dem von institutionellen Anlegern bereitgestelltem Eigenkapital einen Private Equity Fonds auf. Das Wachstumskapital (Growth Capital) soll dazu dienen, mehrere ausgewählte Zielunternehmen aufzukaufen. Ziel ist es eine breite Diversifikation zu schaffen. Zusätzlich werden in der Regel externe Investoren sowie Banken zur Co-Finanzierung hinzugezogen.

3. Das Ziel

Ziel ist es, das aufgekaufte potenzielle Geschäftsmodell innerhalb einer kurzen Laufzeit mit einem möglichst hohen Gewinn wieder zu verkaufen. Entweder werden sie an die Börse gebracht oder von anderen Großinvestoren mit passendem Portfolio abgekauft. In der Regel suchen sich Private Equity Gesellschaften Unternehmen aus, die momentan schlecht dastehen oder ganz einfach unterbewertet sind. Die Absicht dahinter: Ein aufgekauftes Unternehmen soll umstrukturiert und profitabler gemacht werden. Nicht selten nehmen Private-Equity-Firmen erheblichen Einfluss auf die Geschäftsführung und die Strategie eines Unternehmens, um dieses zu optimieren. In den meisten Fällen wird jedoch keine vollständige Übernahme des Unternehmens angestrebt. Strategisch besser ist häufig eine Minderheitsbeteiligung von mindestens 25,1 %. Auf diese Weise können ausreichend wichtige unternehmerische Entscheidungen getroffen oder verhindert werden.

4. Die Veräußerung und Neustrukturierung

Wird das Ziel erreicht und das Unternehmen profitabel umstrukturiert, so kann es wieder gewinnbringend veräußert und der Fonds liquidiert werden. Das gelingt durch einen Weiterverkauf oder das Zielunternehmen wird an der Börse notiert. Mit den Aktien von Unternehmen kann weiteres Kapital angespart werden, welches mit dem neu gewonnenen Know-how zu weiteren strategischen Verbesserungen führen kann. Die Kapitalgeber erhalten im besten Fall also ihr investiertes Kapitel plus Zinsen zurück. Da ein PE-Fonds in der Regel nicht nur aus einem Zielunternehmen besteht, sondern eine Reihe von verschiedenen Investitionen entspringen, bietet es sich an, nach jedem Ein- oder Verkauf die Fondsstruktur zu überdenken und ggf. anzupassen.

Welche Gewinne erzielen Private-Equity-Gesellschaften?

Um zu verstehen, wie sich die Gewinne einer Private-Equity-Firma zusammensetzen, bietet es sich an, eine kleine Beispielrechnung vorzunehmen:

- Ausgangssituation: Das Unternehmen X, in das investiert werden soll, hat einen Wert von 50 Mio. €

- Finanzierung: Setz sich zusammen aus ¼ Geldern der Private Equity Gesellschaft, ¼ Geldern von Investoren, ½ Geldern von Banken.

- Umstrukturierung: Die Vertriebswege, die Produktion und das Management des Unternehmens X werden optimiert. Das Ganze dauert in etwa 5 Jahre.

- Verkauf: An einen anderen Marktteilnehmer für 60 Mio. €

Gewinne der Private-Equity-Gesellschaft:

| Management Fee des Fonds, z.B. 2%: | 50 Mio. € * 2% = 1 Mio. € pro Jahr In 5 Jahren sind das 5 Mio. € |

| Gewinnbeteiligung, z.B. 25% | (60 Mio. € - 50 Mio. €) * 25% = 2,5 Mio. € |

| Gewinn gesamt | 5 Mio. € + 2,5 Mio. € = 7,5 Mio. € |

Warum steht Private Equity in der Kritik?

Das zuvor aufgeführte Beispiel macht deutlich, dass Private-Equity-Firmen durch die Umstrukturierung der aufgekauften Unternehmensanteile hohe Gewinne einfahren können. Es zeigt jedoch auch, dass sie ebenso gut die Möglichkeit hätten, ganz ohne eine Verbesserung des Unternehmens, langfristig eine sehr hohe Management-Fee zu erwirtschaften. Genau hier liegt der größte Kritikpunkt, der die Private Equity Szene in solch ein schlechtes Licht gerückt hat. Auch wenn es zahlreiche faire Player am Markt gibt, die bei Unternehmen für den sogenannten Turnaround sorgen und sie endlich wieder schwarze Zahlen schreiben lassen, so gibt es doch auch immer wieder die „Heuschrecken“ unter den Private-Equity-Gesellschaften. Sie nehmen im wahrsten Sinne „das Feld aus“ und ziehen dann ganz einfach weiter. Um sich als Privatanleger bei der Geldanlage abzusichern, damit die eigene Investition keinen Schaden anrichtet, ist es daher sinnvoll, sich zunächst einmal mit den verschiedenen Formen des Private Equity auseinanderzusetzen.

Formen des Private Equity

Die Formen des Private Equity unterscheiden sich im Wesentlichen darin, in welchen Unternehmensphasen Investments getätigt werden. Ob es also bspw. darum geht, ein Start-up in seiner Frühphase zu unterstützen, einem schlecht laufenden Unternehmen beim sogenannten Turnaround zu helfen oder einfach nur gut etablierte Unternehmen aufzukaufen und teurer weiterzuverkaufen. Die nachfolgende Tabelle gibt Ihnen einen Überblick über die verschiedenen Formen des Private Equity:

| Form | Investitionszeitpunkt |

|---|---|

| Seed Financing | Vor Unternehmensgründung |

| Start-up Financing | Unternehmensgründung & Produktentwicklung |

| Early-Stage Financing | Aufbau von Produktion und Distribution (Unternehmen ist bereits am Markt etabliert) |

| Expansion Financing | Unternehmen steht vor der Expansion |

| Later-Stage Financing | Überbrückung der Zeit bis zum Börsengang |

| Turnaround Financing | Unternehmen steck in einer Krise und soll wieder finanziell stabil werden |

| Laverage Buyout | Aufkauf etablierter Unternehmen mit Fremdkapital |

| Management Buyout | Übernahme des Managements eines meist gut laufenden Unternehmens |

Finanzierung in der Anfangsphasen - Venture Capital

Eine Sonderform des Private Equity in der Anfangsphase eines Unternehmens, bezeichnet man auch als Venture Capital, Wagniskapital oder Risikokapital. Denn diese Sonderform bringt ein relativ hohes Risiko-Rendite-Profil mit sich. In den meisten Fällen geht es dabei um die Start-up-Finanzierung. Was die meisten Venture Capital Fonds jedoch voraussetzen, ist ein sogenanntes Proof of Concept. Nur wenn das neu gegründete Unternehmen bereits erste Erfolge aufweisen kann, kommt es auch für eine Investition infrage. Das Seed Financing schließen die meisten Venture Capital Firmen aus, weil diese Phase mit erhöhtem Risiko verbunden ist.

Finanzierung in der Spätphase

Die großen und bekannten Private Equity Unternehmen hingegen investieren tendenziell eher in stabil stehende und erfahrene mittelständische Unternehmen in der Spätphase. Das Risiko eines Kapital- und Renditeausfalls fällt hier sehr viel geringer aus, was wiederum für eine hohe Planungssicherheit bei den institutionellen Investoren sorgt. Die gängigen Formen sind hier also das Later-Stage Financing, das Leverage Buyout (LBO), das Management Buyout (MBO) und der Turnaround.

Jede Beteiligung an Unternehmen, unabhängig Ihrer Phase, bringen gewisse Chancen und Risiken mit sich. Deshalb sollte man stets einen genauen Blick auf die Unternehmungen werfen.

Als Investor die passenden Private-Equity-Fonds finden

Wie soll man sich nun bei fast 200 Private-Equity-Firmen in Deutschland für „die richtige“ entscheiden? Wir haben für Sie in der nachfolgenden Tabelle die wichtigsten Auswahlkriterien zusammengefasst. Je nachdem, welche Präferenzen Sie bereits mitbringen, finden Sie anhand dieser Kriterien den passenden PE-Fonds:

| Auswahlkriterium | Erklärung |

|---|---|

| Form des Private Equity | Haben Sie bereits Präferenzen, in welcher Phase eines Unternehmens Sie gerne investieren möchten? Möchten Sie eher Start-ups fördern, werden Sie sich beim Venture Capital wiederfinden. Wenn Sie eher daran interessiert sind, sich an großen, etablierten Unternehmen zu beteiligen, werden Sie sich eher an Private-Equity-Firmen mit dem Fokus auf Buyout-Strategien wenden. |

| Branche | Viele Private Equity Unternehmen zeichnen sich durch einen sehr starken Branchenfokus mit entsprechender Expertise aus. Gibt es eine Branche, die Ihnen besonders am Herzen liegt? Schauen sie, auf was das Unternehmen spezialisiert ist. Welche USPs hat es oder könnte es noch bekommen? |

| Finanzierungsbetrag | Nicht alle Private-Equity-Gesellschaften bieten ein breites Spektrum an Finanzierungshöhen an. Können Sie keine 6-stelligen Beträge investieren, fallen viele große Anbieter bereits weg. Der Private Equity Markt für Kleinanleger ist bspw. über Crowdinvesting möglich. |

| Nachhaltigkeit | Immer weiter in den Fokus rückt in den letzten Jahren auch das Thema Nachhaltigkeit von Investitionen. Zum einen haben Sie hier die Möglichkeit, über die Wahl der Branche Einfluss zu nehmen oder Sie entscheiden sich für eine besonders nachhaltige Form des Private Equity. |

Crowdinvesting bei Xavin als nachhaltige Variante des Private Equity

Wem das Thema Nachhaltigkeit und vor allem soziale Themen am Herzen liegen, der wird bei Xavin die passende Form des Investments finden. Alternativ zu traditionellen Finanzierungsformen hat man als Anleger beim sogenannten Crowdinvesting die Möglichkeit, direkt in gemeinnützige oder regionale Projekte zu investieren. Dabei erhalten Sie neben der rein finanziellen Rendite auch eine emotionale Rendite, was bei keinem anderen Private-Equity-Investment in diesem Ausmaß stattfindet. Vor allem Kleinanleger finden beim Crowdinvesting passende Projekte mit verschiedenen Anlagebeträgen. Zudem bietet das Crowdinvesting im sozialen Bereich ein relativ geringes Risiko, da Finanzierungsbeträge häufig bereits zum Großteil über Fördergelder abgedeckt wurden, welche lediglich vorfinanziert werden müssen. Xavin achtet außerdem darauf, nur solide Organisationen mit gut durchführbaren Projekten ins Portfolio aufzunehmen. Über das Rating System können Sie eine fundierte Einschätzung des Projektteams erhalten. Mehr Informationen für Anleger erhalten Sie hier.

Hohe Rendite - Hohes Risiko! Für wen eignet sich Private Equity?

Grundsätzlich kann jeder Investitionen in Private Equity tätigen. Aufgrund von hohen Einstiegsherausforderungen sind jedoch eher institutionelle oder sehr vermögende Privatpersonen an diesen geschlossenen Fonds beteiligt. Dennoch haben auch Kleinanleger die Möglichkeit, über Crowdinvesting in Unternehmen zu investieren und so alternative Investments zu tätigen.

Bevor Sie sich jedoch mit alternativen Geldanlagen beschäftigen, sollten Sie zunächst die Grundpfeiler der Geldanlage beherrschen und sich eine solide Basis schaffen, um im Anschluss mit der Diversifizierung zu starten.